コロナ減税の減税適用条件についてわかりやすく解説

2020年初頭から始まった新型コロナウイルスの大流行に伴い、世界の経済は大きな打撃を受けました。

そのため、国内ではさまざまな減税措置が取られています。

本記事では、とくに住宅に関するコロナ減税の適用条件についてわかりやすく解説します。

⇒物件の売却・査定ならトリオリアルエステートへお問い合わせください。

目次

これまでの住宅ローン減税とは?

住宅ローン減税とは、正式には「住宅ローン控除」と呼ばれるものです。

ある人が住宅ローンを組んで家を新築、購入、増改築等を行った場合、ローン残高の1%が10年間、所得税から控除される制度となっています。

たとえば、年末のローン残高が3,000万円だった場合、その1%にあたる30万円の所得税が還付されます。これが10年にわたって続くのです。

もし納めている所得税が30万円に満たなかった場合には、その分翌年度の住民税が軽減されるというメリットがあります。

住宅ローンを組んでも、その分所得税や住民税が安くなるので、より多くの人が住宅を購入しやすくなっていました。

住宅ローンのコロナ減税とは?

住宅ローンにおけるコロナ減税とは、正式には「適用要件の弾力化」と呼ばれ、10年間だった住宅ローン減税を3年間延長するというものです。

本来住宅ローン減税は、2020年9月までの契約に限って減税期間が10年から13年に延長していました。

しかし、新型コロナウイルスの影響が長期化していることを鑑み、13年間の減税となる対象を、2021年9月までの契約に再度延長したのです。

加えて、他の諸要件についても緩和がなされ、より多くの人がこのコロナ減税の恩恵を受けられるようになっています。

コロナ減税の適用条件とは?

住宅ローンのコロナ減税の概要を理解していても、自分が適用対象かどうか分からなければ意味がありません。

そこでコロナ減税の適用条件について知っておくことが非常に重要です。

ではコロナ減税の適用条件について見ていきましょう。

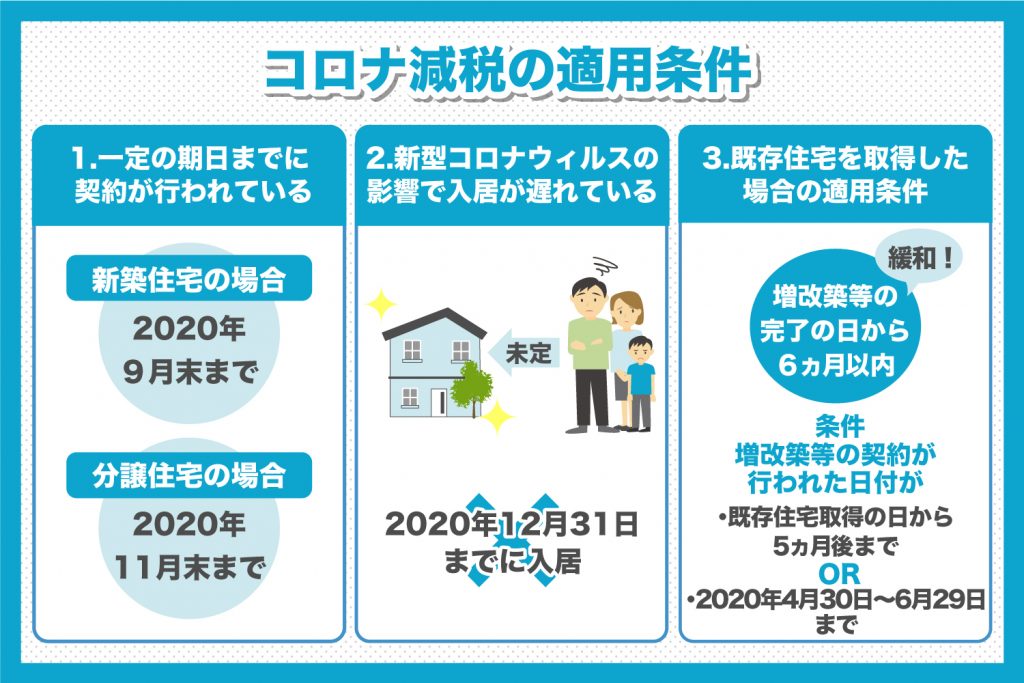

1. 一定の期日までに契約が行われていること

最初の条件は、一定の期日までに契約が行われていることです。

この一定の期日とは、新築住宅の場合には2020年9月末まで、分譲住宅の場合には2020年11月末までです。

住宅ローン減税の再延長前までは、この期日までに契約を行ったうえで、2020年12月31日までに入居していなければなりませんでした。これはあくまで入居であるため、住民票の移動などは関係ありません。

住民票の移動などに関係なく、入居しているかどうかが住宅ローン減税の対象になるかどうかの分かれ目だったのです。

2. 新型コロナウイルスの影響を受けて入居が遅れていること

住宅ローン減税の対象となるためには、一定の期日までに契約が行われていなければなりませんが、それに加えて2020年12月31日までに入居していなければなりませんでした。

しかし、新型コロナウイルスの影響を受けて、それまでの計画が大きく狂い、予定していた時期に入居ができないこともあります。

そうした状況を鑑みて、コロナ減税の適用条件が定められました。

思いもかけない感染症の広がりによって、予定通りに入居ができなかった方を対象にコロナ減税の適用条件が設定されています。

3. 既存住宅を取得した場合の適用条件

上記の1と2の適用条件は、いずれも新築住宅を購入した場合のものです。

しかし、場合によっては中古住宅を購入し、その家をリフォームして住む予定だった方もいるかもしれません。その様なケースでも、新築と同様に新型コロナウイルスの影響によって入居が遅れてしまうことも考えられます。

たとえば、新型コロナウイルスの影響によって資金が足りなくなった、あるいは工事が遅れてしまったといったケースが想定されるでしょう。

適用条件の弾力化措置の前までは、入居の期限が「取得の日から6ヶ月以内」とされていました。しかし弾力化措置によって、この条件が「増改築等の完了の日から6ヶ月以内」に緩和されたのです。

この適用を受けるためには次の2点を確認する必要があります。

増改築等の契約日

まずは、増改築等の契約が行われた日付が以下のいずれかの遅い日までに行われていなければなりません。

- 既存住宅取得の日から5ヶ月後まで

- 2020年4月30日から2020年6月29日まで

既存住宅取得の前に契約が行われている場合でも、住宅ローンのコロナ減税の適用対象となります。

新型コロナウイルスの影響で入居が遅れたことの証明書類

2つ目の条件が、新型コロナウイルスや緊急事態宣言、まん延防止措置などの影響を受けて入居が遅れたことです。

住宅ローンのコロナ減税の適用を受ける場合には、契約の時期が分かる書類や新型コロナウイルスの影響によって工事が遅れたことを示す書類を確定申告書に添付しなければなりません。

書類の様式や、必要な情報がすべて記載されているかなどをしっかり確認して申告を行うようにしましょう。

コロナ減税について知っておくべき2つのポイント

住宅ローンのコロナ減税は、多くの人にとってありがたい措置といえます。

住宅ローンの残高の1%の所得税が還付されるので、納めている税金がほとんど返ってくることさえあり得るのです。

ただし、コロナ減税について知っておくべきいくつかのポイントがあるので、見ていきましょう。

1. コロナ減税は「住み続けること」が条件

住宅ローンのコロナ減税は、その家に住み続けることが大前提となります。

住宅ローンのコロナ減税は最長で13年間ですが、必ず13年間所得税の還付が受けられるとは限りません。

たとえば、マイホームを購入して6年目に転勤しなければならず、家族みんなで引っ越したとします。

この場合、「適用を受ける各年の12月31日まで引き続いて住んでいること」という適用の条件に該当しないため所得税の還付は受けられなくなります。

当然、第三者に家を貸している場合も同様です。第三者に家を貸して家賃収入を得ながら、コロナ減税の恩恵も受けられるということはないのです。

ただし、単身赴任で家族は引き続きマイホームに住んでいるといったケースであれば、引き続きコロナ減税の適用を受けられます。

2. 借換えと繰上げ返済に注意が必要

続いて注意が必要なのは、借換えと繰上げ返済です。

借換えとは、今の金融機関からより金利の低い別の金融機関に融資を依頼することで、毎月の返済額や総返済額を減らせる方法です。

しかし、借換えは住宅ローンを返済するための別の借入れと見なされる場合があり、コロナ減税の適用外となる恐れがあります。借換えが住宅ローンとしての要件を満たしているかどうか、コロナ減税の適用期間が継続するかを確認することが重要です。

繰上げ返済とは、借入れの元金を減らせる賢い返済方法ですが、残りの返済期間が10年を下回ってしまうと税還付が終了してしまいます。できるだけ長く税還付を受けるためにも、繰上げ返済とどちらが得なのかをしっかり計算することが重要です。

コロナ減税の適用を受けるためにも適用条件の確認を

住宅ローンのコロナ減税は、多くの人にとって所得税が還付されるうれしい制度です。

しかし、自分がコロナ減税の適用対象になっていることを知らなければ税は還付されません。

ぜひ住宅ローンのコロナ減税の概要を知り、適用対象になっているかどうかを確認しましょう。

こちらの記事の監修者

torio real estate店長

宿南 秀文

- 平成18年度三井のリハウス(現在の三井不動産リアルティ株式会社)を経て、平成20年株式会社torioに入社。

- torio創業初期から数多く顧客様との商談・交渉・マーケティングリサーチを行ってきた経験を活かし、お客様の保有数不動産価値の創造に努めます。